海外子会社がペーパーカンパニーやキャッシュボックスに該当するとCFC税制で最も厳しい扱いを受けることになります。特定外国関係会社の3つの類型(ペーパーカンパニー等)の判定基準と適用除外となる30% / 27%ルールについて国際税務の専門家がわかりやすく解説します。

はじめに:CFC税制における「ノックアウト規定」

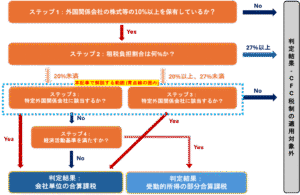

前回の記事「【CFC税制:実務編②】CFC税制適用判定「租税負担割合」実務ポイントを米国公認会計士がわかりやすく解説」では、海外子会社の実質的な税負担を測る「租税負担割合」について解説しました。その結果、租税負担割合が一定の水準を下回った会社は本記事で解説する「特定外国関係会社」かどうかの判定に進むことになります。この規定は、事業の実態が乏しいなど租税回避のリスクが極めて高いと見なされる会社をCFC税制の対象とするための規定となっています。もし貴社の海外子会社がこれに該当すると判断された場合、後続のステップで適用が免除される機会はなく、直ちに厳しい課税が適用されることとなります。

本記事では、この重要なステップ3「特定外国関係会社」とは具体的にどのような会社を指すのか、その3つの類型と判定基準について一つ一つ丁寧に解説していきます。

特定外国関係会社に該当した場合の厳しい措置

まず、この判定の重要性を理解するために、特定外国関係会社に該当した場合に何が起こるのかを解説しておきます。海外子会社が特定外国関係会社と判定されると、その会社の所得の全額が日本の親会社の所得に合算されて課税されます(会社単位の合算課税)。通常、租税負担割合が20%未満の場合でも後続の判定基準である「経済活動基準」を満たせば、この全面的な合算課税を免れる道が残されています。しかし、特定外国関係会社にはそのチャンスが与えられません。事業の実態を証明するまでもなく課税が確定してしまう、非常に厳しい規定といえます。

適用の免除基準:租税負担割合27%の壁

このように厳しい規定ですが、無条件で全ての会社が判定されるわけではありません。ここでも前回の解説記事【CFC税制:実務編②】で計算した「租税負担割合」が重要になります。具体的には、外国関係会社の租税負担割合が27%以上である場合には、その会社は特定外国関係会社には該当しないものとされます。

実務上の注意

この27%基準は令和6年(2024年)4月1日以後に開始する事業年度から適用されます。それ以前は「30%以上」というのが基準値でしたので、決算期に応じて適用する基準が異なる点にご注意ください。

特定外国関係会社の3つの類型

租税負担割合が27%(もしくは30%)未満の会社は、以下の3つの類型のいずれかに該当しないかどうかを判定する必要があります。

1. ペーパーカンパニー

「ペーパーカンパニー」とは、法人登記はされているものの、事業活動の実態がない会社を指します。CFC税制においては、以下の2つの基準をいずれも満たさない外国関係会社がペーパーカンパニーと判定されます。

- 実体基準: その主たる事業を行うに必要と認められる事務所、店舗、工場などの固定施設を、本店所在地国に有していること。

- 管理支配基準: その事業の管理、支配および運営を、自ら本店所在地国において行っていること。

つまり「現地に物理的な拠点(オフィス等)がなく、かつ、経営判断も現地で自律的に行われていない」場合にペーパーカンパニーと見なされます。例えば、役員がすべて日本本社の人間で、かつ重要な意思決定がすべて日本で行われているような場合は、管理支配基準を満たさないと判断されるリスクがありますので、注意が必要です。

2. キャッシュボックス

その資産や所得の大部分が、株式の配当や有価証券の売買益といった受動的なものから構成されている会社です。これは、事業実態はあっても、その実態が資産運用(金庫番)に過ぎない会社を捕捉するための規定です。具体的には、以下の2つの基準をいずれも満たす外国関係会社が該当します

- 受動的所得基準: その事業年度の総収入金額のうち、受動的所得(株式の配当、有価証券の譲渡損益、利子、使用料など)の合計額が30%超であること。

- 受動的資産基準: その事業年度末の総資産の価額のうち、受動的所得を生み出す資産(有価証券、貸付金、無形資産など)の合計額が50%超であること。

この規定は、例えばグループ全体の資金を集中管理する金融統括会社などが意図せず該当してしまう可能性もあるため、慎重な判定が求められます。

3. ブラックリスト国所在法人

3つ目は、会社の事業内容や資産内容とは関係なく、その本店所在地国だけで判定される基準です。租税に関する情報の交換に非協力的であるとして、財務大臣が告示した国や地域(いわゆる「ブラックリスト国」)に本店を置く外国関係会社は、それだけで特定外国関係会社に該当します。これらの地域に会社を置くこと自体が租税回避のリスクが極めて高い行為と見なされるためです。

まとめ

今回は、CFC税制の適用判定の中でも最も厳しい規定である「特定外国関係会社」について解説しました。

- 特定外国関係会社とは、事業実態が乏しいなど、租税回避リスクが特に高いと見なされる会社のこと。

- 該当すると所得の全額が合算課税の対象となり、経済活動基準による免除の道はない。

- 判定が免除される租税負担割合の基準は27%以上(令和6年4月1日以降開始事業年度)。

- 具体的な類型は、①ペーパーカンパニー ②キャッシュボックス ③ブラックリスト国所在法人の3つ。

租税負担割合が27%(もしくは30%)未満であった場合は、自社の海外子会社がこれらの高リスクな類型に該当しないことを必ず確認する必要があります。また、これらの類型に該当するかどうかの判断は事実認定を伴う専門的な検討を要するため、少しでも判断に迷う点があれば国際税務に精通した専門家に相談することをお勧めします。