海外子会社の租税負担率が20%未満の場合の最終関門、「経済活動基準」。合算課税を免れるためにクリアすべき4つの基準(事業・実体・管理支配・非関連者等)を国際税務の専門家がわかりやすく解説します。

はじめに

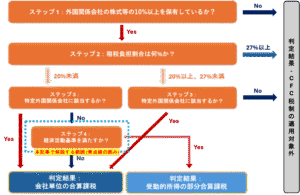

これまでの記事でステップ1「外国関係会社」、ステップ2「租税負担割合」、ステップ3「特定外国関係会社」の判定を順に解説してきました。そして、いよいよ今回解説する「経済活動基準」がCFC税制(タックスヘイブン対策税制)の適用判定における最後の砦となります。このステップは、「たとえ税率の低い国にあったとしても、その海外子会社は租税回避を目的とした名ばかりの会社ではなく現地で正当な事業活動を行っている」ということを、納税者自らが証明するためのものです。

本記事では、この最終関門である「経済活動基準」とは具体的に何を指すのか、クリアすべき具体的な要件は何か、そして、このテストを乗り越えた先に何があるのかを一つ一つ丁寧に解説していきます。

【CFC税制:実務編①】適用判定「外国関係会社」実務ポイントを米国公認会計士がわかりやすく解説

【CFC税制:実務編②】適用判定「租税負担割合」実務ポイントを米国公認会計士がわかりやすく解説

【CFC税制:実務編③】適用判定「特定外国関係会社」実務ポイントを米国公認会計士がわかりやすく解説

この判定をする必要があるのはどのような会社か?

まず、どのような会社がこの「経済活動基準」の判定に進むことになるのかを正確に理解しておく必要があります。経済活動基準の判定対象となるのは、以下の2つの条件を両方満たす外国関係会社です。

つまり、低税率国にあるものの事業実態が全くないわけではない、という会社がこの最終テストの対象となります。

判定の鉄則:4つの基準をすべて満たすこと

経済活動基準の判定で最も重要なルールは「4つの基準をすべて満たさなければならない」という点です。一つでも基準を満たせないと判定された場合、原則としてその会社の所得の全額が日本の親会社の所得と合算されて課税されることになります。それでは、その4つの基準の具体的な内容を見ていきましょう。

経済活動基準を構成する4つの要件

1. 事業基準

事業基準とは、その外国関係会社の主たる事業が資産の運用・保有といった受動的なものではないことを判定する基準です。具体的には、以下のような事業が主たる事業でないことが求められます。

- 株式や債券の保有

- 工業所有権や著作権等の提供

- 船舶や航空機の貸付け

これらの事業は特別な事業設備や多くの従業員を必要とせず、利益の移転に利用されやすいと考えられているためです。より具体的には、製造業、卸売・小売業、各種サービス業など、能動的な事業活動を行っている必要があります。

2. 実体基準

実体基準とは、その外国関係会社が事業を行うための物理的な拠点を現地に持っていることを判定する基準です。

具体的には、本店所在地国においてその主たる事業を行うために必要と認められる事務所、店舗、工場などの固定施設を有していることが求められます。これは、「特定外国関連会社」のペーパーカンパニー判定で用いられた基準と同じものです。特に、レンタルオフィスやバーチャルオフィスがこの基準を満たすかはその利用実態に応じて個別に判断されるため注意が必要です。

3. 管理支配基準

管理支配基準とは、その外国関係会社が現地で自律的に事業運営を行っていることを判定する基準です。

具体的には、本店所在地国において、その事業の管理、支配、運営を自ら行っていることが求められます。これも実体基準と同様、「特定外国関連会社」のペーパーカンパニー判定と同じ基準です。現地の役職員が事業に関する意思決定を行い、業務を執行している実態があるかどうかが問われます。例えば、日本の親会社の指示を仰がなければ何も決められないという状態では、この基準を満たしているとは言えない可能性が高くなります。

4. 所在地国基準 または 非関連者基準

4つ目の基準は、会社の事業内容に応じて以下のいずれかを満たしているかどうかで判定します。

所在地国基準

主にその国の顧客や市場と密接に関わるビジネスモデルを想定した基準です。主たる事業を、主としてその本店所在地国で行っていることが求められます。この基準は、例えば不動産業、小売業、サービス業などが典型例となります。

非関連者基準

主に国際的な取引が中心となるビジネスモデルを想定した基準です。主たる事業を、主として親子会社などの関連者以外の者との間で行っていることが求められます。例えば、現地の材料を仕入れて製品を製造し、それをグループ外の第三者に販売する製造業などがこの基準で判定されることとなります。

4つの基準をすべてクリアした場合

厳しい4つの基準をすべて満たした場合、その外国関係会社は租税回避目的の会社ではない、正当な事業実態のある会社と認められます。その結果、会社単位での全面的な合算課税は免除されることとなります。

ただし、これで完全に課税関係がなくなるわけではない点に注意が必要です。たとえ経済活動基準を満たしても、その会社が稼得した所得のうち株式の配当(事業性のないもの)や有価証券の譲渡損益、利子といった「受動的所得」については、部分的に合算課税の対象となります。

まとめ

今回は、CFC税制の適用判定における最後の判定基準である「経済活動基準」について解説しました。

- 経済活動基準は、租税負担割合が20%未満の会社が現地で正当な事業活動を行っていることを証明するための最終テストである。

- 「事業」「実体」「管理支配」「所在地国or非関連者」の4つの基準があり、すべてを満たす必要がある。

- 基準を一つでも満たせないと所得の全額が合算課税となる。

- すべて満たした場合、全面的な合算課税は免除されるが、受動的所得は部分的に課税対象となる点に注意する。

この経済活動基準の判定は個々の会社の事業内容や取引の実態に深く踏み込んだ事実認定が不可欠です。帳簿や契約書だけでなく、実際のビジネスの動きを客観的な証拠をもって説明できるかどうかが問われることになります。判定に際しては国際税務に精通した専門家と相談の上、慎重に判断されることをお勧めします。