海外に子会社や関連会社をお持ちの企業にとって移転価格税制は避けて通れない重要な税務課題です。海外グループ会社との取引価格が不適切であると日本の税務当局に判断された場合、追徴課税という形で思わぬキャッシュアウトが生じる可能性があります。しかし、そもそも「どのような取引」が移転価格税制の対象となるのか、その範囲を正確に理解されているでしょうか。

この記事では国際税務に長年携わってきた専門家の視点から、移転価格税制の適用対象となる取引の要件、特に判断に迷うことが多い「国外関連者」の範囲について初学者の方にもご理解いただけるよう基本から丁寧に解説していきます。

そもそも移転価格税制とは?基本の考え方

本題に入る前に、なぜ移転価格税制が存在するのか、その基本的な考え方を簡単におさらいしましょう。

例えば、日本の親会社が製造した製品を税率の低い国にある海外子会社に非常に安い価格で販売したとします。すると、日本の親会社の利益は減少し、海外子会社の利益が増加します。結果として、本来日本で納めるべきであった法人税が税率の低い国へ移転してしまいます。

このような国際的な利益移転による課税逃れを防ぎ、各国の適正な税収を確保するために「国外の関連企業との取引は、全く資本関係のない第三者と取引した場合と同じ価格(独立企業間価格)で行いなさい」と定めているのが移転価格税制です。

この「独立企業間価格」から乖離した価格設定がなされている場合に、税務当局がその価格を独立企業間価格に引き直して課税できるという仕組みになっています。

移転価格税制の適用対象となる2つの要件

それでは、具体的にどのような取引が移転価格税制の対象になるのでしょうか。日本の移転価格税制においては、以下の2つの要件をいずれも満たす取引が対象とされています。

- 法人が「国外関連者」との間で行う取引であること(国外関連取引)

- その取引の対価の額が「独立企業間価格」と異なること

一つ目の要件は「誰との取引か」という当事者の問題、二つ目は「いくらで取引したか」という価格の問題です。特に実務上、最初の入り口として重要になるのは「取引相手が国外関連者に該当するかどうか」の判定です。以下で、この「国外関連者」について詳しく掘り下げていきましょう。

【最重要】「国外関連者」の範囲を徹底解説

移転価格税制を理解する上で最も重要な概念の一つが「国外関連者」です。一般的に「海外子会社」との取引が対象と考えられがちですが、その範囲はより広く、注意が必要です。

国外関連者とは、法人との間に「特殊な関係」のある外国法人を指します。この特殊な関係は大きく分けて2つの基準で判定されます。

1. 50%以上の株式保有関係(形式的基準)

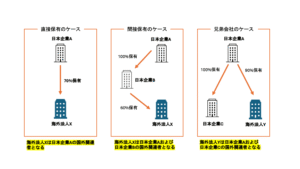

一つ目は、株式の保有割合に基づく形式的な基準です。具体的には、一方の法人がもう一方の法人の発行済株式等の50%以上を直接または間接に保有している関係(親子関係)、あるいは、同一の者によってそれぞれの発行済株式等の50%以上を直接または間接に保有されている法人間の関係(兄弟関係)を指します。

直接保有: A社がB社の株式を直接50%以上保有しているケース

間接保有: A社がB社の株式を100%保有し、そのB社がC社の株式を50%以上保有している場合、A社はC社を間接的に50%以上保有しているとみなされます。

多くの海外子会社は、この基準によって国外関連者に該当します。日本の親会社からみて議決権の過半数を所有している海外子会社は、間違いなく国外関連者と認識する必要があります。

2. 実質的支配関係(実質的基準)

問題は株式保有率が50%未満の場合です。資本関係が薄いからといって移転価格税制の対象外になるとは限りません。たとえ50%未満の株式保有関係であっても、一方の法人がもう一方の法人を「実質的に支配している」と認められる関係があればそれは「特殊な関係」とみなされ、国外関連者に該当します。

これを実質的支配関係といい、以下のような事実関係から総合的に判断されます。

- 役員関係: 一方の法人の役員の半数以上が、他方の法人の役員や従業員を兼任している場合や、代表権を有する役員が兼任している場合。これにより、事業方針の決定に重要な影響を与えられる状態を指します。

- 取引依存関係: 一方の法人が、事業活動の大部分を他方の法人との取引に依存している場合。例えば、製品の仕入れや販売の大部分を特定の海外法人に依存しているようなケースです。

- 資金依存関係: 一方の法人が、事業活動に必要な資金の大部分を、他方の法人からの借入れや債務保証によって調達している場合。資金を引き揚げられると事業が立ち行かなくなるような関係は、実質的な支配関係とみなされる可能性があります。

この実質的支配関係の判定は形式的な株式保有率ではなく個別の事実関係に基づくため、より慎重な検討が求められます。

対象となる取引の種類は?

取引相手が国外関連者に該当する場合、次に問題となるのは「どのような種類の取引が対象になるか」です。

結論から申し上げると、国外関連者との間で行われるほぼ全ての取引が移転価格税制の適用対象となり得ます。法律の条文でも「資産の販売、資産の購入、役務の提供その他の取引」と包括的に規定されており、限定されていません。具体的には、以下のような取引が典型例として挙げられます。

- 有形資産の取引: 製品、商品、原材料、部品、機械設備などの売買取引。

- 無形資産の取引: 特許権、商標権、ノウハウなどの使用許諾(ロイヤルティの支払い・受け取り)やそれらの資産自体の譲渡。

- 役務提供(サービス): 親会社から子会社への経営指導、経理・法務・人事などのバックオフィス業務支援、技術支援、マーケティング支援などに対する対価(Management Feeなど)。

- 金融取引: 親会社と子会社間の資金の貸付・借入(貸付金利息)、債務保証(保証料)など。

これらの取引は多くのグローバル企業で日常的に行われているものです。そのため、海外にグループ会社を持つ企業は自社の取引が移転価格税制の対象であることを常に意識し、取引価格の妥当性を説明できる準備をしておく必要があります。

まとめ

今回は、移転価格税制の適用対象となる取引についてその基本的な要件を解説しました。移転価格税制は非常に専門性が高く、その対応を誤ると企業経営に大きな影響を及ぼす可能性があります。自社の取引が対象になるかどうか、価格設定は妥当か、少しでも疑問や不安を感じた場合は早期に専門家へ相談することをお勧めします。